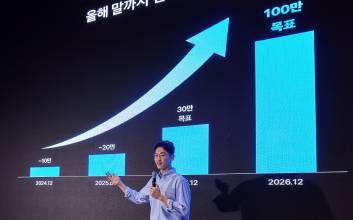

“이제 현금, 카드를 꺼내거나 휴대폰 앱을 실행할 필요 없이 단말기가 얼굴을 인식해 단 1초 만에 빠르고 자연스러운 결제가 가능해집니다.”토스가 얼굴 인식 기반 결제 서비스 ‘페이스페이’로 오프라인 금융 혁신에 속도를 내고 있다. 서비스 가입자가 40만명을 돌파하며 서울 전역 2만개 매장에서 사용이 가능해졌고, 전국 단위 확산도 본격화된다. 단순한 결제 수단을 넘어 신분 인증·티켓 검증·성인 인증까지 생활 전반으로 확장할 수 있다는 점에서, 페이스페이는 기존 NFC(근거리무선통신)·모바일 결제와 차별화된 경쟁력을 갖췄다는 평가다. 토스는 오는 2026년까지 100만 가맹점을 목표로, ‘무(無)소지·1초 결제’라는 경험을 앞세워 오프라인 결제 시장의 패러다임을 바꾸겠다는 전략을 내놨다.

“단말기 바라보면 단 1초 만에 결제”토스는 2일 서울시 강남구 에스제이쿤스트할레에서 기자간담회를 열고, 페이스페이 주요 기술과 시범 운영 성과, 향후 비즈니스 전략을 소개하고 전용 단말기 라인업을 새롭게 공개했다.페이스페이는 얼굴과 결제 수단을 토스 앱에 미리 등록하면 매장에서 단말기를 바라보는 것만으로 1초 만에 결제가 완료되는 서비스다. 토스 프론트가 있는 곳이라면 페이스페이로 결제할 수 있다. 토스 앱 페이스페이 메뉴의 ‘결제 가능 매장’을 통해 내 주변에 있는 페이스페이 결제 가능 매장을 지도로 확인할 수도 있다.페이스페이를 지원하는 매장에서 “토스 페이스페이로 결제할게요”라고 말한 뒤, 토스 프론트에 설치된 카메라가 얼굴을 인식하고, 등록된 결제 수단으로 자동 결제가 이뤄진다. 이 과정에서 토스 앱은 따로 열지 않아도 된다.토스 측은 페이스페이가 쌍둥이거나 성형수술을 한 경우에도 동일인 식별이 가능하다고 설명했다. 일상적인 외모 변화는 인식에 영향을 주지 않지만, 모자나 안경처럼 눈·눈썹을 과도하게 가리는 경우에는 인식이 지연될 수 있다.

누적 가입자 40만명 돌파...재이용률 60% 수준페이스페이는 지난 3월 시범 운영을 시작한 뒤 2개월 만에 서울 전역 2만 개 매장으로 확산됐다. 8월 기준 누적 가입자는 40만명 이상, 한 달 내 재이용률은 60% 수준이다. GS25·세븐일레븐 등 편의점 3사 외에도 카페·외식·영화관·패션·뷰티·가전 매장으로 협업 범위를 넓히며 생활 전반으로 진입하고 있다.페이스페이 개발을 이끄는 토스 최준호 TPO(Technical Product Owner)는 “편리함만큼이나 보안을 최우선으로 삼고 있다”며 “또 결제 과정에서 본인 확인이나 성인 인증까지 자연스럽게 이어질 수 있도록 고도화해 오프라인 경험이 더욱 간결해질 수 있도록 할 것”이라고 말했다.실제 페이스페이에는 ▲실제 사람 여부를 확인하는 '라이브니스(Liveness)' ▲얼굴 변화에 강인하고 유사 얼굴을 정밀하게 구분하는 '페이셜 레코그니션 모델(Facial Recognition Model)’ ▲이상거래탐지시스템(FDS, Fraud Detection System) 등 다층 보안 기술이 적용됐다. 또 고유식별정보·안면식별정보를 법적 요건에 맞춰 안전하게 처리하며, 모든 데이터는 망 분리 환경에서 암호화해 관리한다. 부정 결제 발생 시에는 선제적 보상 제도를 적용한다.보안 전문가도 토스 페이스페이의 안전성 입증과 이 같은 변화가 단순한 유행이 아니라 새로운 결제 표준으로 자리 잡을 가능성에 주목했다. 이기혁 중앙대 산업보안학과 교수는 “인천국제공항 스마트패스를 통해 얼굴 인증의 편리함을 직접 경험한 이용자가 빠른 속도로 늘고 있다”며 “이는 단순한 보안 절차가 아니라 생활 속에서 체감할 수 있는 혁신으로 자리 잡았다는 의미”라고 말했다. 그는 이어 “토스 페이스페이 역시 고도화된 인공지능과 암호화 기술을 기반으로 단순 결제를 넘어 신분 확인, 성인 인증, 출입 통제 등 다양한 분야로 확장될 수 있다”며 “향후 오프라인 금융 환경과 결제 시장의 판도를 바꿀 수 있는 파격적인 서비스로 발전할 가능성이 크다”고 전망했다.페이스페이 확산을 위한 하드웨어 기반도 갖췄다. 결제 단말기·POS 솔루션 자회사 토스플레이스가 단말기 보급을 맡고 있으며, 이번 행사에서 새로운 단말기 2종을 공개했다. ▲토스 프론트(페이스페이를 포함한 모든 간편결제 지원)와 더불어 ▲토스 프론트뷰(기존 단말기 교체 없이 기기 추가 설치형) ▲토스 프론트캠(키오스크 상단 부착형)으로 매장 규모와 환경에 맞는 선택지를 제공해 소상공인부터 대형 프랜차이즈까지 빠른 확산을 노린다는 계획이다.

앱인토스로 ‘결제 이후’까지 연결토스는 결제 경험을 ‘방문 전후 여정’으로 확장하기 위해 앱인토스(Apps-in-Toss) 플랫폼도 결합했다. 이용자는 앱인토스에서 매장 검색·예약·혜택 확인을 하고, 현장에서는 페이스페이로 결제를 마치며, 결제 후에는 자동 적립·쿠폰 발급·재방문 예약까지 이어간다.오규인 토스페이 부사장은 “페이스페이는 단순한 결제 수단이 아니라 오프라인 여정을 하나로 잇는 연결고리”라며 “단말기를 보급하는 토스플레이스, 매장 서비스를 제공하는 앱인토스, 그리고 페이스페이가 유기적으로 결합해 이용자의 경험을 매끄럽게 만들 것”이라고 말했다. 이어 “토스는 ‘결제 행위 자체가 사라지는 경험’을 앞세워 오프라인 결제 시장 혁신에 나설 것“이라고 강조했다.

![걷기만 해도 ‘로또’ 준다?… 그동안 ‘7억 당첨금’ 쏜 이 ‘앱테크’ [송현주의 재밌돈]](https://image.economist.co.kr/data/ecn/image/2024/09/11/ecn20240911000025.353x220.0.jpg)

![“실시간 어닝콜 번역·통역까지…美 주식 투자 판을 바꾸는 ‘스톡나우’” [이코노 인터뷰]](https://image.economist.co.kr/data/ecn/image/2025/08/21/ecn20250821000089.353x220.0.jpg)

![[런서울런2025] “건강은 체험에서”…대웅제약, 헬스케어 캠페인으로 시민과 소통](https://image.economist.co.kr/data/ecn/image/2025/09/07/ecn20250907000011.353x220.0.jpg)

![“달러·금보다 국채?…안전자산, 여기로 눈 돌려볼까” [송현주의 재.밌.돈]](https://image.economist.co.kr/data/ecn/image/2025/07/23/ecn20250723000032.353x220.0.jpg)

![도로 위의 크리에이터, ‘배달배’가 만든 K-배달 서사 [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/09/25/isp20250925000152.400.0.jpg)

![비혼시대 역행하는 ‘종지부부’... 귀여운 움이, 유쾌한 입담은 ‘덤’ [김지혜의 ★튜브]](https://image.isplus.com/data/isp/image/2025/10/02/isp20251002000123.400.0.jpg)